(每日研选深度报告导读,请关注:报告派)

报告出品/作者:招商证券、刘丽、赵中平、王梓旭

以下为报告原文节选

——

疫情三年期间商务活动减少,商务休闲服饰消费需求被抑制,本土中小商务及休闲男装品牌产品同质化严重、库存积压、渠道关店,销售降幅明显;外资快时尚品牌亦大幅撤店。2023 年起商务社交需求补偿性恢复,商务休闲男装行业格局优化,国内头部商务休闲男装品牌有望通过产品升级、品牌认可度提升、渠道结构优化实现市占率提升。

一、男装行业:消费分层&格局优化,头部品牌迸发改革红利

1、参考海外经验,疫后商务休闲服饰消费将获得补偿性修复

疫情三年国内商务出行活动持续缩减,居民对商务服饰的消费需求下降,叠加中产阶层收入承压,近三年男装消费大多围绕价格便宜且舒适感强的运动服饰产品。参考海外商务服饰市场消费变化趋势看,疫后商务社交场景恢复后,商务服饰消费得到补偿性修复,商务休闲品牌销售端快速增长。

以美国市场为例,2021 年 4 月美国宣布取消疫情管控,商务男装品牌营收率先复苏。其中 HUGO BOSS 在美洲销售增速在疫情放开后一年内营收单季度增速保持 60%+。拉夫劳伦在北美洲销售增速自 FY23Q1(自然年 2021Q2)后一年内保持 20%+,销售规模均超过疫情前水平。由此可推断,春节后国内居民陆续复工,商务活动数量将逐步增加,商务服饰产品消费需求持续提升,国内优质的商务服饰品牌销售将较快增长

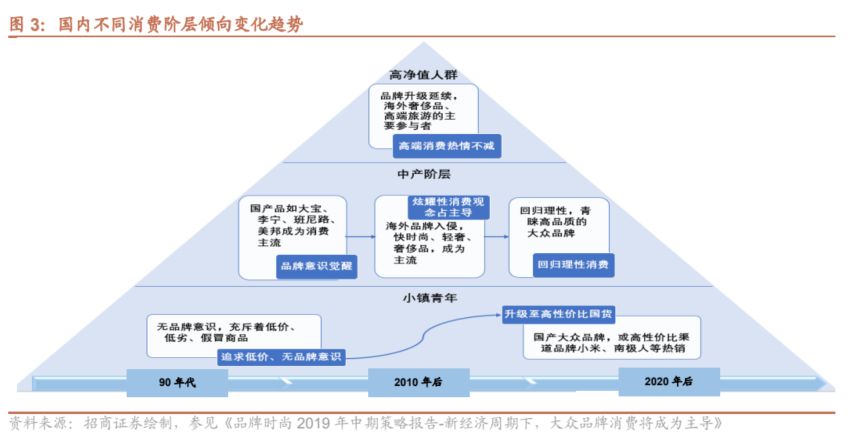

2、消费分层加速,高端及高质价比男装稳健增长

高端消费与大众理性消费并存,消费分层趋势愈发明显。国内人口众多,地区之间经济发展不均衡,且消费需求呈多样化分布。我们按照收入水平将国内阶层划分为富裕阶层、中产阶层以及低收入的小镇青年。疫情三年以及疫后恢复阶段,考虑到国内宽松的货币政策,占据金字塔顶尖的富裕阶层消费支出保持稳定,奢侈品及高端品牌在国内的销售保持较快增长。而广大的中产阶层经过了疫情三年影响,收入承压,在疫后复苏阶段消费回归理性,热衷购买高品质的大众消费品。小镇青年受益于城镇化进程,居住地从农村升级至城镇,在时尚消费方面也从杂牌向大众品牌升级。

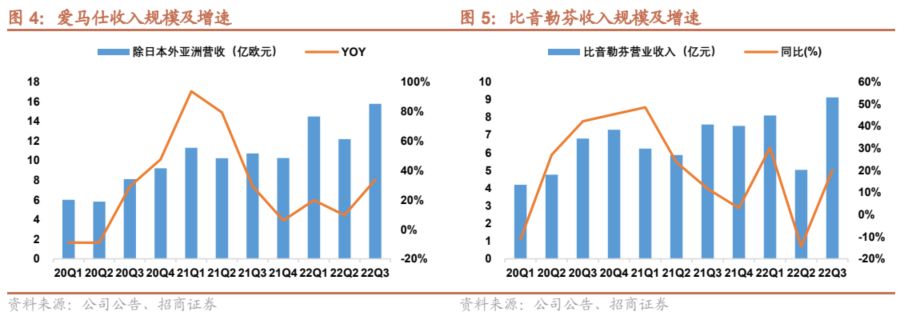

定位高端的品牌销售表现坚挺。以爱马仕在除日本以外的亚洲区销售为例,20H1 销售规模仅同比下滑了 9%,随后自 20Q3 至 21Q3 出现强劲回暖,即使疫情对线下零售带来很大冲击,但 21Q4 至 22Q3 收入规模依然实现了增长。22Q3 收入规模同比实现了 34%的强劲增长。比音勒芬除 20Q1 及 22Q2 受到全国多地疫情管控影响,门店客流下滑较多导致收入下滑双位数外,其他季度均保持双位数增长,其中 22Q3 营收增速恢复至 20%。

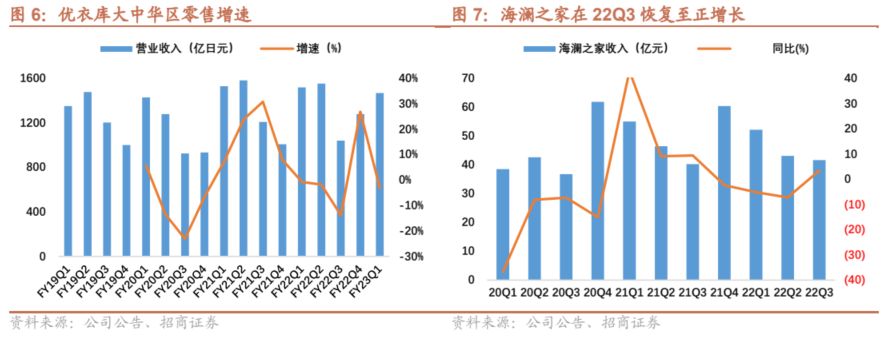

定位高质价比的品牌运营偏稳健。从优衣库大中华区销售情况来看,20 年 3-6 月疫情爆发期间,公司在大中华区零售额降幅为双位数。随后 20 年下半年以及 21 年全年公司零售恢复增长。值得一提的是 22 年夏秋季节(FY22Q4)大中华区零售额同比增长 27%,虽然随后的秋冬季受疫情冲击较大,但零售额仅有 3%的降幅。海澜之家 2021 年收入平稳恢复,2022 年上半年受疫情影响收入仅个位数下滑,22Q3 疫情影响减弱海澜收入恢复个位数增长。

注:优衣库财年的时间范围:FY22Q2 为 21 年 12 月 1 日至 22 年 2 月 28 日,FY22Q3 为 22 年 3 月 1 日至 22 年 5 月 31日,FY22Q4 为 22 年 6 月 1 日至 22 年 8 月 31 日,FY23Q1 为 22 年 9 月 1 日至 22 年 11 月 30 日。

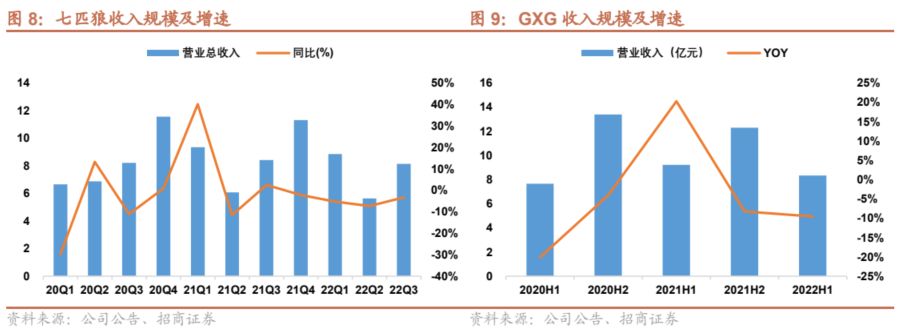

定位中档的品牌受疫情冲击最为明显。一方面,疫情对中等收入群体影响较大,收入下降后消费更倾向于高质价比品牌。另外,品牌老化、经销体系低效等因素也是众多商务男装销售额下降的原因。如七匹狼、GXG 品牌从2021Q4 开始营收持续呈现负增长状态。

3、行业格局优化推动头部品牌份额提升

(1)男装行业集中度仍有提升空间

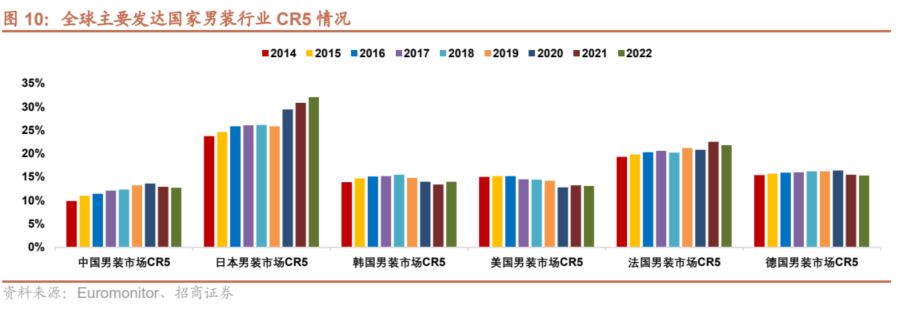

疫情催化中小品牌及部分产品本土化不佳的海外品牌出清,运动服饰、高端商务休闲、高质价比品牌持续提升市场份额。2022 年中国男装行业 CR5 为 12.7%(海澜之家占 4.6%、Nike 占 2.3%、李宁占 2%、优衣库占 2%、杰克琼斯占 1.8%),日本、法国、德国、韩国、美国男装行业 CR5 分别为 32%、22%、15%、14%、13%。中国的消费变化趋势与日本类似,中国男装的行业集中度仍有较大提升空间,优质男装品牌依靠产品升级、渠道优化、营销创新将持续扩大市场份额。

(2)行业格局优化,高端及高质价比品牌份额提升空间广阔

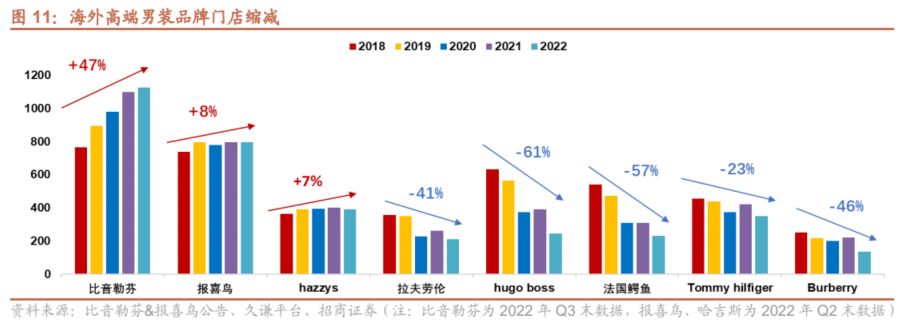

高端男装:高收入中年男性消费能力稳定,消费需求主要集中在产品穿着舒适度和品牌服务的及时性。海外品牌进入中国市场后产品本土化改革进展较慢,产品设计及剪裁不符合亚洲消费者体型。随着国内居民购买海外高端品牌的热度减退,而国内高端男装品牌产品舒适性和设计感增强,持续抢夺海外品牌市场份额。2018-2022 年期间海外高端男装品牌在二三线渠道门店持续缩减,如 hugo boss、拉夫劳伦、法国鳄鱼、Tommy hilfiger、Burberry 门店缩减超过20%。以比音勒芬、报喜鸟为代表的国内高端男装品牌快速拓展门店,其中比音勒芬净开店+47%,报喜鸟净开店+8%。

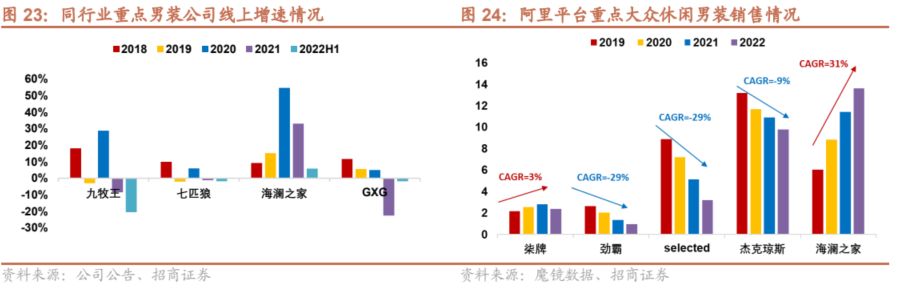

高质价比男装:消费分层增加市场需求,快时尚&中小品牌出清优化竞争格局。在中等收入人群消费趋于理性的背景下,定位品牌老化、渠道效率低下的中档的商务男装品牌及产品迭代速度慢、质量较差的海外快时尚品牌持续缩减门店。劲霸、柒牌、罗蒙、思莱德、杰克琼斯等品牌在疫情三年期间门店数量明显减少。海澜之家和优衣库凭借较强的渠道运营能力和供应链管控力实现逆势开店。预计随着中小品牌的出清,二三线城市渠道扩展空间持续放大,头部品牌有望加快低线城市渗透,拓展增长空间。

二、头部品牌:强者恒强,产品优化&渠道升级强化份额提升逻辑

经过疫情三年的洗礼,男装行业需求偏好从盲目追求海外大牌消费转化为注重产品品质和性能,对国内男装品牌的认可度持续提升。在此背景下,产品老化&渠道运营低效的国内中小品牌、产品质量较差的部分国外快时尚品牌、产品迭代速度慢&版型剪裁不符合亚洲体型的部分高端海外品牌销售承压,在中国地区门店数量持续缩减。在疫情复苏背景下产品品质强、品牌认可度高、渠道业态持续升级的国内头部商务休闲男装品牌将获得更多的补偿性修复。

1、海澜之家:男装龙头,产品结构优化&逆势开店稳固龙头地位

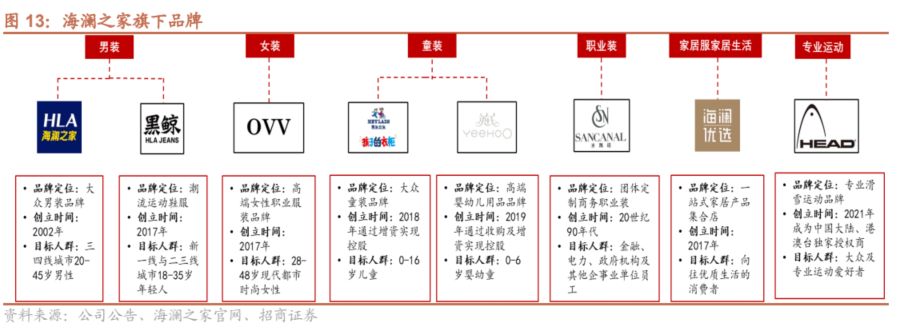

(1)概况:深耕行业二十年的男装龙头,业绩稳健增长海澜之家前身江阴海澜服装有限公司成立于 2002 年,2014 年借壳上市。旗下拥有男装、女装、童装、职业装及生活家居等品牌,采用“平台+品牌”的连锁经营模式,门店数量和业绩稳健增长。2022Q3 末拥有 7841 家门店。公司旗下海澜之家及圣凯诺品牌运营多年,同时 2017 年以来孵化及收购多个新品牌,为多品牌运营奠定基础,补充增长动力。2017 年公司创立黑鲸、OVV、海澜优选等品牌;2018 年-2019 年通过增资实现对男生女生及英式婴童的控股。

2021 年代理专业滑雪运动品牌 HEAD。目前公司已经形成从大众到轻奢,从休闲潮流到专业运动、从儿童到成人的全品类的品牌矩阵,不断拓展消费人群。

业绩稳健增长。2014-2019 年公司营业收入从 123.4 亿元增加至 219.7 亿元,归母净利润从 23.8 亿元增加至 32.11亿元。营收及归母净利润 CAGR 为 12%/6%。由于疫情导致终端需求疲软,2019-2021 年公司营收和归母净利润年复合增速分别为-4%/-12%。2022Q1-Q3 公司营收和归母净利润分别为 136.8 亿元/17.5 亿元,同比-3%/-15%。

(2)产品:面料共研强化产品功能性

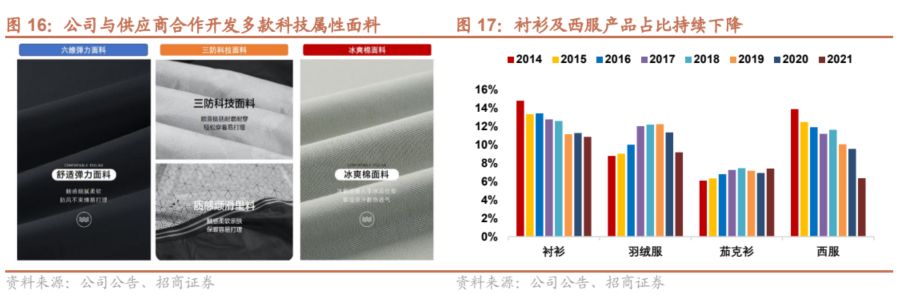

顺应需求趋势,强化功能性面料开发&优化产品品类结构。公司加强和供应商的面料共研开发,陆续推出六维弹力、三防、冰爽棉等系列面料。专利数量从 2019 年 256 个增加至 2022H1 的 399 个。公司缩减正装衬衫、套装西服等纯商务产品占比,持续扩充年轻化、休闲化、功能化产品矩阵。2014-2021 年公司衬衫营收占比从 14.8%下降至 10.8%,西装营收占比从 13.9%下降至 6.4%。羽绒服营收占比从 8.8%提升至 9.2%,夹克衫营收占比从 6.1%提升至 7.4%。

通过联合研发、跨界破圈的方式,迭代推出更加符合消费主流的时尚潮流与功能科技兼具的爆款系列。公司利用共研新科技陆续推出六维弹力裤、三防羽绒服等爆款。并开发“国潮风三国系列”、“街潮风 SPRINTING ILE 系列”、“运动风 SPORTSDAY 系列”等线上专供系列产品,满足年轻消费者的审美需求,增强消费粘度,提升品牌认可度,打造出独特的品牌体验感。

(3)渠道:业态优化强化运营效率,逆势开店拓增长空间

门店持续拓展。公司整体门店数量从 2014 年 3716 家增加至 2022Q3 末的 7841 家;其中海澜之家品牌门店数量从2014 年 3348 家增加至 2022Q3 末的 5781 家。在 2020-2022 年疫情期间,海澜之家凭借自身渠道运营能力和盈利能力保持净开店趋势,2020-2022Q3 末累计净开店 183 家,同行业其他可比公司均为净关店状态。

公司除传统的类直营的加盟模式开店外,近几年持续拓展直营门店数量。直营门店数量从 2014 年的 2 家增加至2022Q3 末的 897 家,其中 2020 年-2022Q3 末公司净开直营店 540 家,数量占比从 2020 年 8.8%提升至 2022Q3末的 15.5%。

业态升级有望提升单店营收。随着近几年二三线城市商圈转移,且快时尚品牌及国内中小男装品牌退出中国市场,海澜之家门店业态和位置持续优化。店铺位置更好且部分街边店转化为商超百货及购物中心店,提升单店店效。但由于2020 年开始的疫情影响,线下消费需求不足,公司连续开业 12 个月的直营店平均店效略有下滑,但是随着疫情放开后客流恢复,前期业态升级后的百货及购物中心门店将持续释放增长潜力。

线上增长较快,表现优于竞品。随着线上流量红利逐渐减退,大众男装品牌近五年线上营收几乎处于负增长状态。海澜之家凭借线上运营力强及推出年轻化专供品保持稳健增速。

(4)营销:明星代言及综艺赞助强化品牌曝光度

公司持续加大营销投入,并随着消费习惯变化,通过明星代言、流量投放、创新营销等方式持续推进品牌年轻化转型,广告风格也更加简约时尚。2017 年以来签约周杰伦、林更新、许魏洲等国民及流量明星,并赞助热门综艺强化品牌曝光和知名度。

2、比音勒芬:锁定高收入核心客群,产品升级&渠道下沉并举拓增长空间

(1)概况:定位高端商务休闲,业绩高质量增长

比音勒芬成立于 2003 年,2016 年于深交所上市。公司聚焦于高端商务休闲,打造细分服饰领域龙头品牌,致力于高附加值业务链的产品设计研发和品牌运营,采取直营与特许加盟相结合、线上线下联动的全渠道销售模式。与戈尔公司(GORE-TEX)、Polartec LLC 等知名面料供应商保持稳定的合作关系,门店数量和业绩稳健增长。2011-2021 年公司营业收入和净利润 CAGR 为 22%/27%。截至 2022H1 公司拥有 1125 家门店。

— 报告摘录结束 更多内容请阅读报告原文 —

报告合集专题一览 X 由【报告派】定期整理更新

电商 / 零售 / 物流 / 餐饮 /

电商行业 | 跨境电商 | 生鲜电商 | 农村电商 | 内容电商 | 社交电商 | 二手电商 | O2O | 团购 | 社区团长 | 服装行业 | 儿童服装 | 纺织服装 | 服装定制 | 女装 | 男装 | 羽绒服 | 休闲服饰 | 快时尚 | 时尚产业 | 她经济 | 女性群体 | 消费者趋势 | 网购 |直播行业 | 抖音 | 快手 | 快递行业 | 食品行业 | 餐饮 | 茶饮 新茶饮 | 饮料 | 咖啡 | 预制菜 | 团餐 | 休闲食品 | 卤制品 | 轻食代餐 | 方便食品 | 速冻食品 | 进口食品 | 有机食品 | 珠宝首饰 | 黄金行业 | 钻石 |

(特别说明:本文来源于公开资料,摘录内容仅供参考,不构成任何投资建议,如需使用请参阅报告原文。)

精选报告来源:报告派