每经记者:孙嘉夏 每经实习记者:黄海 每经编辑:董兴生

“2022年就是大家什么都没做的一年。”谈及去年服饰行业的整体行情,在时尚领域工作多年的秦宇说。

过去几年间,秦宇为多家知名服饰企业提供过公关服务。“我觉得时装产业跟全球经济一样,全球经济怎么样,时装产业就会怎么样。去年经济不好,时装产业做得也很差。”

2022年,“难”字几乎是所有服饰行业的共识,尤其是老牌本土服饰企业。4月28日晚间,美邦服饰(SZ002269,股价1.78元,市值44.72亿元)发布的2022年年报显示,公司去年实现营业收入14.39亿元,同比下降45.45%;归母净利润-8.23亿元,同比下降了104.9%。

美邦服饰并非个例。刚刚过去的年报季,海澜之家(SH600398,股价6.83元,市值295.03亿元)、太平鸟(SH603877,股价24.77元,市值118.02亿元)、森马服饰(SZ002563,股价6.95元,市值187.5亿元)等老牌本土服饰上市企业纷纷交出营收、净利润双减的成绩单。

与此同时,行业中也不乏安踏体育(HK02020,股价93.25港元,市值2641.42亿港元)、李宁(HK02331,股价55.15港元,市值1453.77亿港元)这样的老牌服饰企业,凭借国潮转型在行业寒冬中保持增长势头。

行业失速、需求降低、业绩分化……服饰行业的2022年状况百生。大量统计数字彼此串联,记录下行业的2022年。数字背后,是数以百万计的门店、千万计从业者和亿计消费者的普通生活。

行业再度失速

经历了2021年的短暂回暖后,2022年,服饰行业再次失速。

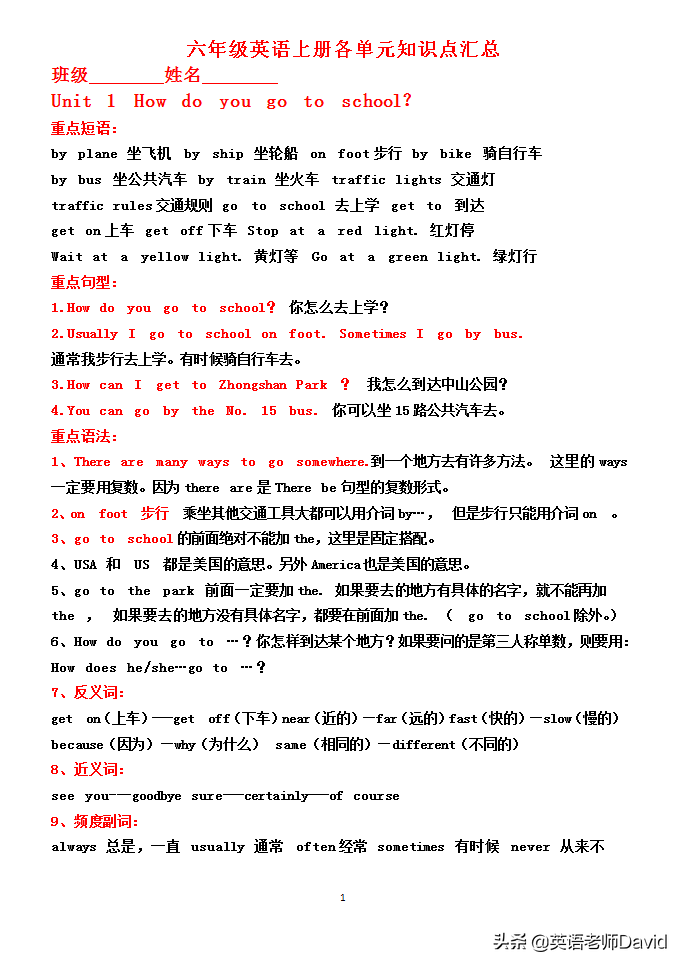

根据国家统计局数据,2022年,我国限额以上单位服装类商品零售额累计9222.6亿元,同比下降7.7%,增速比2021年同期下滑21.9个百分点。

具体来看,2022年,服装行业规模以上企业亏损面达19.37%,比2021年同期扩大2.52个百分点,亏损企业亏损额同比增长12.46%;产成品周转率、应收账款周转率和总资产周转率同比分别下降4.87%、4.50%和3.62%。

驱动万亿服饰消费市场增长的引擎在过去一年间变得羸弱:时间和空间、金钱与商品、门店与顾客……产业链上的种种要素被不可抗力短暂阻隔,寒气弥漫至整个行业。

本土老牌服装品牌的日子同样不好过。过去一年间,不少A股上市服饰相关企业营收下滑,更有甚者已由盈转亏。

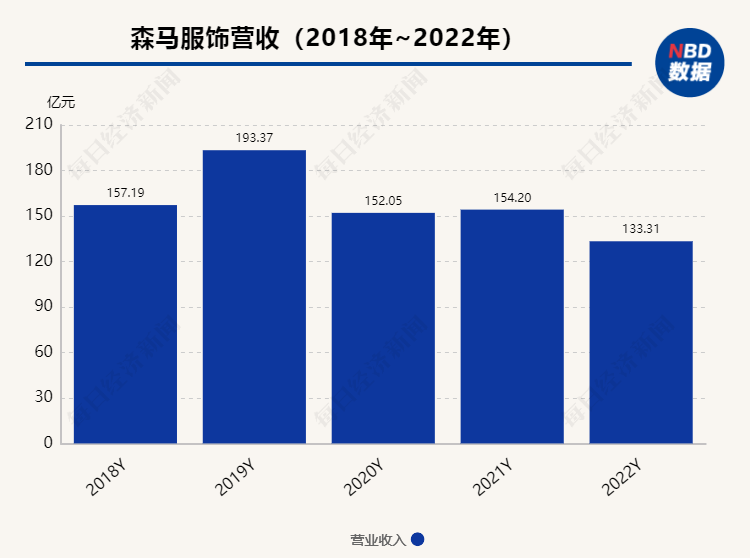

曾在2019年突破200亿元营收的森马服饰,去年营业收入从2021年的154.2亿元减少13.54%至133.3亿元;归属于上市公司股东的净利润从上一年的14.9亿元下降57.15%至6.4亿元。

在国潮转型方面探索数年的太平鸟也不好过,其2022年实现营业收入86.0亿元,同比下降21.2%;实现归母净利润1.85亿元,同比下降72.7%;实现扣非净利润-0.27亿元,上市后首次出现亏损。“男人的衣柜”海澜之家同样业绩承压,2022年实现营收185.6亿元,同比下滑8.06%;实现净利润21.55亿元,同比下滑13.49%。

除了“卖得少了”,各家的产品都或多或少地出现“卖得慢了”。综合各家企业2022年年报来看,几乎所有的本土老牌服饰企业都面临着存货周转天数上升的问题。

财报显示,美邦服饰的存货周转天数从2021年的289天增长至2022年的324天。换言之,美邦想要卖出一件衣服,平均需要花费的时长几乎长达11个月。海澜之家2022年存货周转天数也长达298天,较上年同期增加了65天。

至于太平鸟和森马,存货周转时间分别为189天和185天,分别较2021年同期增加了21天和30天。

消费者意愿影响复苏进程

服饰行业,产品“卖得慢了”与“卖得少了”都不是积极信号,这某种程度上受消费者消费意愿的影响。

海澜之家在2022年财报中“吐露心声”:居民消费需求与消费信心下降,社零消费持续承压,服装鞋帽作为可选消费品,受到的冲击更加明显,服装行业企业经营压力进一步增大。

国家统计局数据也显示,2022年,全国居民人均消费支出24538元,名义增长1.8%,扣除价格因素,实际下降0.2%;全国居民人均衣着消费支出同比下降3.8%。

消费者的态度影响着行业走向,上到奢侈品,下到小品牌,几乎所有相关企业都受到波及。

《2022中国奢侈品报告》指出,2022年,全球奢侈品市场进一步复苏,但受消费信心不稳定等因素影响,2022年,中国境内奢侈品市场首次出现15%的负增长,销售额仅为5475亿元人民币,让出全球第一大奢侈品消费市场的位置。

图片来源:报告截图

至于新兴的小品牌则过得更为惨淡,过去一年间,秦宇目睹了多个小众品牌的陨落。

一般来说,服饰行业按春夏和秋冬两季订货。秦宇介绍,一个品牌往往会先给季度定主题,然后围绕主题给出70个到80个SKU(最小存货单位),“一季的研发成本少说要50万左右,一年就肯定要烧掉100万。”

百万的成本投进去,在去年的行情下,部分独立设计师品牌却仅能收获约10万元的订货收入。“卖出去10万的就还好,很多品牌真的是一件衣服都订不出去,相当于那一季白做了。”

在秦宇看来,独立设计师品牌陨落的原因多样,不可抗力因素是一方面,对行业缺乏“敬畏”又是一方面。“很多品牌刚出来好像有那么点意思,但好像走过两季就倒下了。”秦宇直言。

近几年间,设计师品牌如雨后春笋般涌出,其中也有能够“走过多季”并且成功上市的幸运儿,比如江南布衣,但其依旧无法在大环境下独善其身。

江南布衣(HK03306,股价8.41港元,市值43.63亿港元)发布的截至2022年12月31日止中期业绩显示,公司2022年下半年取得收入23.6亿元,同比减少5%;公司股东应占利润3.7亿元,同比减少16.2%。这是江南布衣自上市以来,首次在中期业绩中出现营收净利双降。

运动赛道保持增长

最火热的红利期已经过去,这是服饰行业早在几年前就已经达成的共识,从本土品牌历年年报中亦可窥见这一趋势。

自2015年起,森马服饰开始在年报中指出:服装行业各细分市场洗牌加剧,服饰行业已经从机会导向变成能力导向。本土品牌面临消费快速变化、零售渠道变迁、互联网消费崛起、全球化竞争加剧等挑战。

森马财报中的这几句话从2015年讲到了2022年,成为7年来行业发展的旁白。本土老牌服饰企业按自己的节奏纷纷转型,连带着业绩浮浮沉沉。曾经被放在同一台面上作比较的老牌服饰企业,逐渐出现业绩分化,走出了不同的路径。

不过,在2022年,依然有部分老牌服饰企业取得增长,尤其是运动类品牌。

李宁2022年年报显示,公司全年收入258.03亿元,同比增长14.3%;净利润微升至40.64亿元,同比增长了1.32%。同期,特步国际(HK01368,股价8.80港元,市值232.03亿港元)收入创历史新高,同比增长29.1%至129.3亿元,归母净利润增长1.5%至9.2亿元。安踏体育2022年业绩报告也显示,期内公司实现营收536.51亿元,同比增长8.8%。

图片来源:每经资料图

从财报来看,驱动李宁和特步营收增长的主要是鞋类业务。财报显示,2022年,李宁鞋产品收入大幅增长42%至135亿元;特步当期鞋履类营收达77.60亿元,同比增幅约30.9%;安踏的鞋类业务2022年实现营收224.71亿元,同比增长17.4%。

几家运动品牌的经营情况勾勒出一个有趣现象——身上穿的,不如脚下踩的。

为阿迪、耐克、彪马等品牌代工鞋类产品的华利集团在财报中点明背后原因:“报告期,消费者对于运动鞋的消费需求仍稳健增长。”

华利集团(SZ300979,股价44.25元,市值516.40亿元)2022年财报显示,报告期内公司销售运动鞋2.21亿双,同比增长4.65%;实现营业收入205.69亿元,同比增长17.74%;实现归母净利润32.28亿元,同比增长了16.63%。

但是,鞋类产品在运动赛道的景气度无法简移到其他赛道。

同样经营鞋类业务的天创时尚(SH603608,股价4.30元,市值18.05亿元)2022年财报显示,当期时尚鞋履服饰板块实现主营业务收入11.91亿元,同比下降30.36%;实现扣除非经常性损益后归属上市公司股东的净利润为亏损1.87亿元,时尚鞋履服饰板块首次出现业绩亏损。

每日经济新闻