(报告出品方/作者:上海证券,彭毅)

一、运动鞋服品牌

1.1 回顾:国货意识提升叠加品牌升级,国产品牌持续受益

新疆棉事件催化国产替代,国民自信心和民族认同感的不断提 升,是国产替代的坚实保障。2021 年 3 月新疆棉事件发酵,导致同 时期消费者从购买洋品牌转而选择国产品牌变化明显,从淘数据的 披露可以发现,2021 年 3 月以 Nike 和 adidas 为代表的洋品牌销量 远低于以安踏和李宁为代表的国产品牌,其持续时间较为长久。我 们认为国产品牌和洋品牌的选择分化是必然现象,而新疆棉事件作 为突发事件加速催化了这一过程。

国民自信心和民族认同感的不断提升,是国产替代的坚实保 障。以鸿星尔克为例,7 月因捐款而意外出圈,被认为具有家国情 怀而销量大增。我们认为具有优秀管理能力和品牌文化认同力的企 业具有出圈潜质,有望享受新时代红利崛起下的发展机遇期。

国产运动品牌的内在升级是产品力的有效保障。以李宁为例, 打造潮牌中国李宁,多次参加时装周,发布的产品主题有“悟道”、 “中国李宁”、“行”、“三十而立”和“运动的艺术”,还有「李宁 弜」和「李宁䨻」科技赋能,使得中国的消费者看到了国产潮牌的 力量和时尚感。从百度指数的变化中也可以明显发现,在时装周期 间,李宁所受的关注度远超安踏,同时,在第一次纽约时装周之前, 李宁和安踏的受关注程度基本相当,但是在时装周以后,对李宁的 关注度明显高于安踏,将品牌和科技、时尚进行关联有望增加品牌 影响力、深化品牌形象。

1.2 展望:全民运动健身意识强化的大背景下与消费长维度 升级下,看国产运动鞋服品牌公司胜出

多因素叠加激发全民健身运动浪潮,运动鞋服市场预期蓬勃向 上。国家政策的密集发布体现了对体育产业发展和国民健康的异常 重视。在 2019 与体育产业相关的重点政策意见就有《健康中国行动(2019-2030 年)》、《体育强国建设纲要》、《关于促进全民健身和体育消费推动 体育产业高质量发展的意见》。

政策的推动会激励市场中的体育产 业,根据产业信息网上的数据,在 2019 年发布了多项政策之后与 体育相关企业的注册量就达到了 156.6 万家,相较于 2018 年增长了 81.6 万家,增长率高达 108.80%。行业景气度和渗透率均不断提升, 有助于带动运动品牌销量提升。

运动健身客群的购买力强劲。以健身房为例,运动健康人群的主力军是白领 对于身体健康更为重视,也更加愿意在运动健康等方面进行消费。 随着受教育水平的不断上升,可以预计受众群体的增加,对于运动 服饰的消费需求量有望同步提升。

全民健身热潮是全产业链扩容和需求放量的相辅相成,消费者 对运动健康意识的增加和政策的推动带动了体育相关产业链的日 趋完善和蓬勃发展,而产业的完善也会让消费者创造相应的需求。 中国体育产业全国财政支出持续提升,2020 年达到 507.64 亿元。

根据欧睿国际的数据可以发现,中国运动服装市场规模自 2013 年就开始持续增长,剔除 2020 年受到新冠疫情的影响导致的增速 下滑以外,2017-2019 年的增速都保持较高的水平,分别为 16.33%/21.46%/18.90%,增长率一直都维持在 10%及以上,同时预 计未来 5 年运动鞋服市场规模持续增加,但是增速会略微放缓,可 以仍然保持在 10%左右,而到 2025 年,预计运动鞋服的市场规模将 接近 6000 亿元。另外,在中国的鞋服市场中,运动鞋服的占比自从 2013 年开始就成稳步上升的趋势,2020 年占比达 13.31%,运动 鞋服的未来发展相对于其他的服装品类有更大增长的空间。

运动鞋服品牌提价能力强,品牌矩阵打造好,集中度提升 趋势明确。 运动服饰的主要消费群体以 19-34 岁人群为主,这部分消费客 群对于时尚潮流的感知能力强,社交广泛,全方面接触社交网 络,容易受到同辈人的影响,喜欢展现自己的独特,同时也具 有一定的可支配收入支持购买行为。

国产品牌中安踏是多品牌经营的代表, 除 FILA,DESCENTE 外,还有 Salomon、Arc’teryx、Peak Performance、Atomic、 Suunto 和 Wilson,这些品牌涵盖时尚休闲、时尚运动和专业运动,范围广泛,并且同时渗透大众市场、中高端市场和高端 市场,通过有区分度定位品类打造来迎合多维度的消费者。

二、综合服装品牌

2.1 回顾:经营管理效能普遍提升,快反模式开花结果,库 存下降周转加速

品牌形象提升踏实向前,国内有望诞生多个具有强有力的国民 服装品牌。众多品牌服饰企业持续进行品牌文化建设,通过多维度 营销模式强化消费者对品牌认知及认同感,从而强化品牌形象。 以森马服饰为例,其聚焦全域营销推广,并借电商优势东风。 为了触及核心消费群体,森马品牌提高传播度和热点持续度。

2021 年上半年森马品牌联名草莓音乐节,全网曝光 1.6 亿,草莓现场森 马展位人流及热度位居榜首;创造话题“牛转乾坤 Q 你好运”话题, 短视频播放量 1400 万+,视频完播率 13.25%,高于市场水准 7pts, 微博话题页破 1.6 亿+阅读互动超 4.7 万。2020 年森马品牌和电竞战 队 FPX 以及 Rapper 歌手姜云升合作,先后聚焦电竞、说唱圈层, 为品牌带来新的破圈话题和流量关注。

综合服装公司在管理加码提质增效的努力下,经营管理能力普 遍加强。从近年来综合服装品牌聚焦打造柔性供应链,例如森马服 饰和太平鸟建立了 SCM 供应链信息管理平台,致力于供应链的数字 化管理。快反模式的内容包括优化供应商的结构,对合格供应商的 名单进行全方面的把控。除此之外,行业内公司普遍对存货进行数 字化追踪管理,由此能够直接获取门店销售数据,了解消费者的切 身需求,并且实现快速追单;依靠大数据对产品的生产和运输进行 调整,加速存货周转。

2.2 展望:行业发展迈入成熟期背景下,看出海并购能力强 的服饰企业,助力打造第二发展曲线

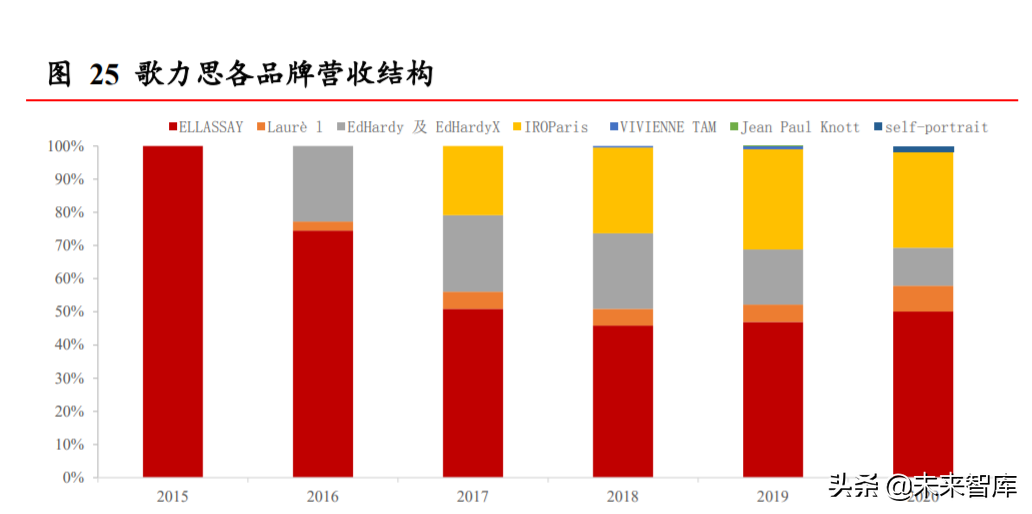

我国中高端服装消费市场容量客观,在综合服装品牌中,很多 企业选择收购一些具有知名度的海外品牌,以此增益本公司的经营 业态。以歌力思为例,自从 2015 年开始,歌力思收购海外品牌的 铁蹄就势不可挡,截止到 2020 年为止,一共拥有了 6 个品牌,分 别是德国高端 Laurèl,美国轻奢品牌 Ed Hardy,法国设计师品牌 IRO Paris、英国当代时尚品牌 self-portrait,美国设计师品牌 VIVIENNE TAM、比利时设计师品牌 Jean Paul Knott,歌力思的品 牌矩阵初见雏形。

三、女性贴身内衣

3.1 回顾:新品牌叠加新营销形成新常态

自身特殊属性造成转化成本高,品牌黏性强。文胸市场中的女生有很多的顾虑,市场 上的消费痛点包括但不限于:尺码复杂、选择太多、胸垫厚不透气、 不舒服、线下试穿很麻烦、容易变形、肩带容易掉、穿久了肋骨痛、 太勒了、网购出错率大、夏天特别闷等诸多痛点。(报告来源:未来智库)

最近较流行的 Ubras 无尺码内衣,契合了女性消费者对于内衣 的需求。该产品的最主要特点在于其只有一个均码,但是适用于 A-C 杯/90-130 斤/底围 70-85 的消费者,通过标准化的尺码设置覆盖 市场上绝大部分的消费者的需求。

3.2 展望:渠道变革大势所趋,看电商运营能力较强及全渠 道铺设情况较好公司的先发优势

人均内衣消费量和客单价有望同步提升。根据欧睿国际的统计 计算,中国女性人均购买内衣的数量在逐年提升,从 2015 年的 4 件/人提升到了 2020 年的 5 件/人,复合增速约 5%,预计 2025 年有 望实现人均购买 6.27 件。 根据艾媒咨询,2020 年中国超过 50%的消费者购买文胸的频率 是几个月一次,仅仅 2%的消费者会多年购买一次,剩余 98%的消 费者都会在一年的时间内对文胸有需求进行消费,可见女性对于文 胸的需求量一直处于较高的水平。

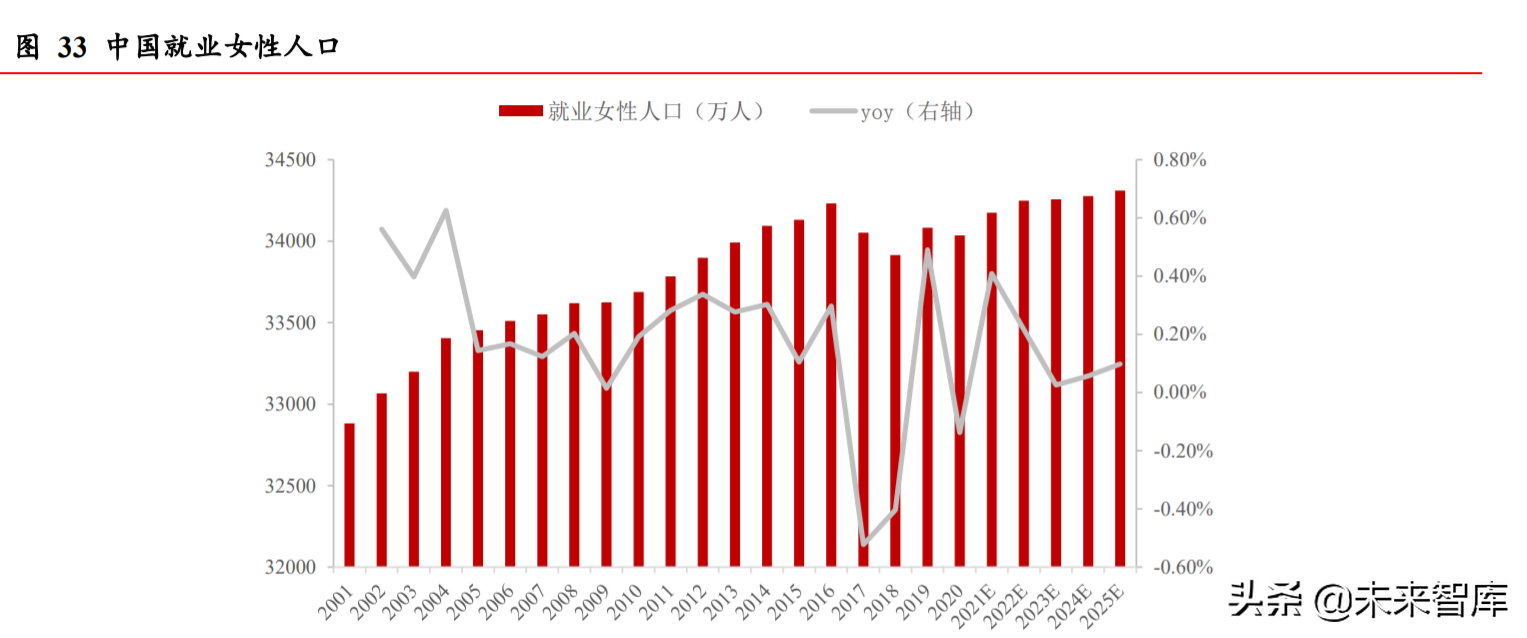

人均可支配收入提升,中产结构增强促进消费升级。中国女性 人均可支配收入就在不断增加,预计 2025 年,中国女性的人均可 支配收入超过 5 万元人民币。购买的文胸的平均价格有望随着消费 档次的上升而增加。

线下渠道不可替代,直营 DTC 触达终端消费者。内衣行业作为 服装行业里的一个细分行业,同时也具备服装行业需要门店布局的 特点。因为消费者在选择内衣时,更加看重产品的质量和舒适感, 即使线上平台的尺码标得再细也可能会存在一定的偏差让消费者 体感不舒服,所以消费者更倾向于去实体店试穿,只有切身试穿了 内衣才会知道产品是否真的适合自己。

由此可见,内衣企业在渠道 的布局上也尤为重要,是抢占内衣行业市场份额的利器之一。 以国内内衣行业龙头汇洁股份和爱慕股份为例,根据 2021 半 年报可知,汇洁股份门店总数为 2,720 家,其中直营店为 1,216 家, 占比 44.71%;经销门店 1,504 家,占比 55.29%。在 2021 年半年内 汇洁股份因为经营不达标或者商场位置调整等原因关闭了 125 家门店。根据 2021 半年报显示,爱慕股份,截至 2021 年 6 月 30 日, 公司拥有 2103 个线下零售终端,其中直营终端 1675 个,经销 410 个。

单客经济是规模增长的重要途径,品牌内衣商具有较强的同品 类扩张能力。女性消费者具有较强的消费能力和消费意愿,同时在 家庭中往往会负责家庭成员贴身衣物的购置。完善商品结构,布局 多品类贴身服饰尤其男性商品,是品牌商获得再增长的重要方法, 在此行业中具有重要意义。以行业龙头爱慕股份为例,其提供文胸 之外的多种消费选择,通过多件商品的搭配效果,促进提高连带销 售率以及客单价的提升。

市场分散,行业集中度低:根据欧睿国际,国内内衣行业 CR5 在最近 10 年间都保持在 8%左右,2012-2015 年间前 CR5 不断增加, 而且增速较快,在 2015 年达到峰值 8.2%后,从 2016 年开始出现下 降趋势,至今 CR5 基本维持在 7.5%左右的水平,说明行业头部的 集中度较低,但是龙头企业较为强势,能够守住整体份额,同时内 部竞争较为激烈。

2011-2020 年间,国内内衣行业 CR10 基本在 11% 左右,但是从 2016 年开始下降,说明除前 10 大以外的其他企业开 始从前 10 大中抢占市场份额。由此可见,国内的内衣行业竞争局 势越发明显和激烈,除了前 5 大具有一定的品牌效力之外,其他的 企业在品牌的建设上略逊一筹,消费者很容易就转换到其他的品 牌。

对比美国和日本市场,其格局相对稳定。2020 年中国女性内衣 市场 CR10 仅约 10%,远低于日本和美国约 70%的水平,说明日本和美国的女性内衣市场集中度非常高,头部企业抢占了约 2/3 的市 场份额。行业中现存的头部公司有很大的潜力抢占剩余的市场份 额。

四、中游纺织制造加工

4.1 回顾:疫情及上游原材料价格扰动不改行业重回正规

服装加工主要原材料粘胶短纤和棉花价格受疫情及供给端因 素影响较为明显,其中棉花价格上升的趋势仍较为显著。终端零售品牌受多因素影响增长放缓乃至下降,下游订单缩量 一定程度上向上游传导。2020 年各企业应收账款和存货周转率均都 有所下降,品牌服装销售受疫情影响导致存货积压,中游服装制造 商的货款结算变慢。

4.2 展望:全球制造业分工新常态背景下,看中游纺织制造 业,业绩或将持续稳定的增长

看好强客户绑定和成本优势的龙头纺织制造企业。鞋履制造加 工企业多以绑定下游客户为主要商业模式。以华利集体为例,其主要客户为 Nike、VF、Deckers、Puma 和 Columbia,根据欧睿国际的 统计,2020 年 Nike 在中国运动鞋服行业的市占率高达 25.6%。NIKE 前 5 大供应商占比同样有所提高,从 2015 年的 39%增加到 2020 年 的 51%,增长幅度明显。头部品牌对供应商选择要求较高,随着集 中度的不断提升,头部供应商具有先发优势。

东南亚产能布局是降本增效的重要一环,看好规模大型企业的 先发优势。国内纺织制造产能持续向东南亚转移,主要原因是人口 红利期进入尾声。根据欧睿国际统计,中国制造业的每小时工资从 2011 年的 2.2 美元/小时上升至 2020 年 6.1 美元/小时,远高于柬埔 寨和越南地区。国内多个纺织制造加工企业已经布局东南亚,根据 公司年报显示,申洲国际的产能布局在越南和柬埔寨;裕元集团的 产能在孟加拉、缅甸、柬埔寨、越南、印尼;华利集团的产能基本 在越南、缅甸和印尼,在越南的扩建工程和印尼的产能新项目也在 陆续开工建造。

另一方面,申洲国际公告披露,其中国大陆的员工 人数在总人数中的占比逐渐下降,从 2016 年的近 70%下降到 2020 年的 50%左右,而越南和柬埔寨的员工人数占比持续增加,柬埔寨 员工人数从 14.91%上升到 17.01%,越南员工人数从 15.93%上升到 32.26%,截止至 2020 年东南亚员工人数的占比接近 50%,预计到 2022 年,东南亚员工人数能达到 60%。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 – 官方网站